加拿大抵押贷款和住房公司(Canada Mortgage and Housing Corp.)表示,截至今年1月,全国的住宅抵押贷款债务总额为$2.08万亿加元,比2022年1月增长了6%。

然而,该联邦住房机构在一份新报告中说,与最近几年相比,抵押贷款债务的增长速度有所放缓。

报告将这一趋势归因于通货膨胀、利率快速上升和住房市场降温,这些因素削弱了消费者的信心,使寻求购房的人减少。

许多人选择减少了他们每月的偿债成本,并选择较短期的固定利率抵押贷款,因为他们期望利率最终会下降。

CMHC的报告说,固定利率的五年期抵押贷款在1月份的新抵押贷款中下降到了15%以下。它们占2022年1月新抵押贷款的21%,占2021年1月新抵押贷款的40%。

今年年初,可变利率抵押贷款下降到新抵押贷款的不到20%,低于2022年1月的近57%和2021年1月的近25%。

此外,通货膨胀加剧,以及央行通过放缓经济来控制通货膨胀的影响已经在加拿大5大银行的第二季度报告中显现出来。

五大银行中,有4家银行的财报未达预期,因为它们为不良贷款预留了更多资金,努力控制成本上升,而且一些银行的收入因贷款增长放缓而受到打击。

CIBC是唯一的例外,其周四的业绩好于分析师的预期。

虽然加拿大的抵押贷款增长已经放缓了不少,几家银行报告的业绩与上一季度基本持平,但这些天的焦点主要是:在几家备受瞩目的银行倒闭之后,银行的美国业务发生了什么变化?

几位银行高管已经注意到了更具挑战性的经济状况,而道明银行集团(TD Bank Group)则警告说,未来的日子会更加艰难,因为它不再期望达到中期盈利增长目标。

本季度,道明银行拟以134亿美元收购First Horizon银行的交易失败,是导致这一转变的关键因素,但该银行也将 "宏观经济环境恶化 "作为预期失败的原因。

道明银行首席执行官Bharat Masrani在一份声明中说,该银行正在经历一个 "不可预测的经营环境",因为它公布的第二季度利润为$33.5亿加元,低于去年同期的$38.1亿加元,并且为不良贷款预留了更多资金。

道明银行说,其信贷损失准备金高达$5.99亿,比一年前的$2700万加元有大幅增长。

加拿大皇家银行(RBC)首席执行官Dave McKay在一份声明中说,该银行在 "复杂的宏观环境 "中运营,因为它在本季度的利润为$36.5亿,同样低于去年同季度的$42.5亿加元。

该银行的利润下降是由于其信贷损失准备金达到了6亿加元,而一年前收回的仅为3.42亿加元。

CIBC首席执行官Victor Dodig在一份声明中说,他们正处于一个 "更不稳定的经济环境",因为该银行第二季度的利润为$16.9亿,高于去年的$15.2亿加元。

该银行是较早增加拨备的机构之一,它表示为信贷损失预留了$4.38亿加元,高于去年同期的$3.03亿加元。

周三,蒙特利尔银行(BMO)和丰业银行(Scotiabank)也报告了较低的利润,因为较高的支出、信贷损失准备金和放缓的贷款增长对其业绩产生了影响。

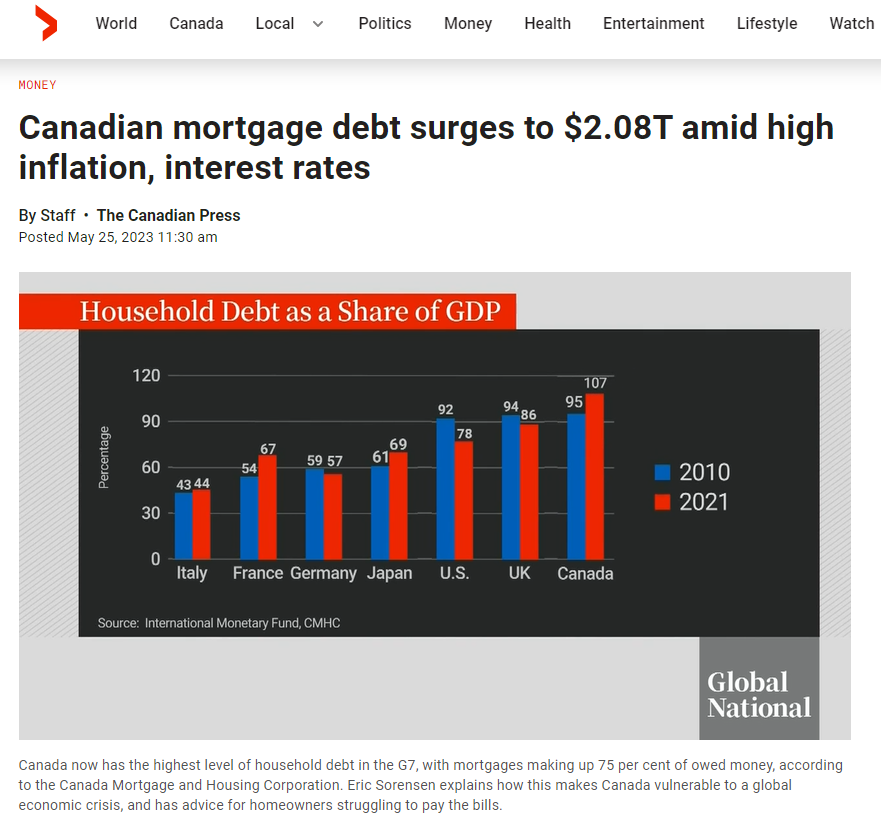

目前在G7的7个国家中,加拿大已经成为家庭债务最高的国家,比全国GDP还要高。(回顾:吓人!加拿大家庭债务比全国GDP还高!房贷占75%,破产潮要来临)

种种迹象似乎都在表明,加拿大人的财务压力越来越大了。大家有同样的感受吗?

作者:珩宝