FX168财经报社(香港)讯 中国是全球为数不多的实行货币宽松政策的国家之一,而世界大部分地区都在收紧货币政策以对抗通胀。它为顾问们目前可能忽视的中国投资机会打开了窗口,尤其是在债券领域。市场分析认为,中国的监管风险早已结束,但对此中美观点分歧。

KraneShares首席信息官埃亨(Brendan Ahern)最近出现在Animal Spirits播客“谈论你的书:投资中国”的一集中,讨论中国的市场、政策和绩效。

2021年进入中国的外国投资显着下降,因为按名义GDP计算的世界第二大经济体开始了跨行业的全面改革和监管,主要集中在科技行业。与美国一样,中国的科技行业是一些规模最大、增长最快的公司的所在地,但中国政府从2021年夏天开始不断推行改革,导致该行业的监管风险呈指数级上升,并推动部分外国投资者持观望态度。

埃亨认为,这种监管风险被认为已经结束,在政府应对经济放缓的同时,政府已转向货币宽松和支持政策。然而,对风险的看法,加上围绕俄罗斯的地缘政治事件,导致西方世界对中国的看法与其境内的看法出现分歧。

他解释说:“外国人对中国的看法与中国人对中国的看法之间存在差距,而中国人在历史上远没有那么悲观。并不是他们无法接触西方媒体,而是这种持续不断的负面媒体弹幕;更重要的是,他们只是不接受,他们会说真正重要的是政府政策。”

房地产行业挣扎 及时的中国政府援助

2021年房地产开发巨头恒大的倒闭继续对中国房地产行业产生连锁反应,并促使政府有针对性地支持,以确保部分完工的废弃数月的建筑项目能够完成。中国央行的房地产支持是整个经济体正在发生的更大经济支持的一部分,因为政府希望为仍在与新冠病毒影响作斗争的经济增加刺激措施。

“中国处于宽松周期,他们降低贷款优惠利率,他们已经降低了银行间贷款利率。他们正在放松,因为他们认识到经济需要支持,这对投资者来说是一个很好的顺风,”埃亨解释道。

“此外,对于中国投资者而言,随着利率下降,目前全球政府国债最大的牛市在中国,”埃亨说。“中国国债在放松时已经大幅上涨。”

美联储加息3码 日本央行曲线控制政策强化

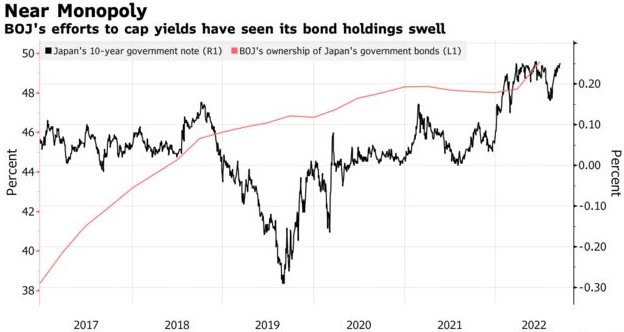

日本央行的收益率曲线控制政策看起来比几个月来更具弹性,此前美国10年期收益率在美联储再次采取鹰派政策决定后下跌。日本央行定于周四晚些时候结束为期两天的会议,此前美联储对最终利率更高的预测加剧了人们对世界最大经济体正走向衰退的担忧。亚洲国家基准收益率可能因日本央行0.25%的上限而下降,这可能会缓解央行在流动性压力下继续购买证券的压力。

(来源:彭博社)

日本央行最新的季度调查显示,由于美联储激进收紧政策引发全球债务抛售,截至8月份的三个月中,日本债券市场的运作是两年来最差的。这一时期还包括对冲基金在6月份对日本央行收益率曲线控制政策的攻击,因为他们押注央行将不得不调整其政策。

“无论美国收益率上升还是下降,日本央行的立场及其对市场状况的反应都将保持不变,”东京大和证券首席市场经济学家Mari Iwashita表示。“它将继续无限制的固定利率债券购买操作,以限制10年期收益率,并使用定期或非定期购买来抑制超长期收益率的意外上升。如果美国收益率下降,日本央行只能采取观望态度。”

日本央行购买

日本央行仅在周三就在其固定利率债券购买操作上花费超过1万亿日元,约合69亿美元,因为该国的基准10年期收益率保持在央行0.25%的容忍区间的上限。

日本央行在日本政府债券市场的大量存在导致流动性萎缩,因为央行倾向于在收益率上升时增加购买以遏制任何波动。不受其收益率曲线控制的超多头股更容易受到全球市场动荡的影响,但由于日本央行将允许它们增加多高的不确定性,投资者对积极买入持谨慎态度。

大和的Iwashita表示,如果日元因积极购买债券而进一步走弱,日本央行不会担心,将问题推迟到负责外汇政策的财务省。“只有当政府对其角色的预期发生变化时,日本央行的货币政策才会发生变化。”

周四亚洲早盘日元兑美元几乎持平于144.05,继周三美联储决定后下跌0.2%。