美国三大指数上半年经历了50年以来前所未有的大溃败后,7月第一周似乎有了回升的迹象。原油价格在六月底的暴跌,以及美国和加拿大在周五分别公布的超低失业率,更是让投资者体会到了为什么美联储和加拿大央行有如此坚定的信心要不断地提高利率,试图拉低通胀。

本周风险高的增长型股票和加密货币的超买进,纳指跑赢标普500和道琼斯指数。不过,我们依然认为个别高科技股值得逢低买进,但系统地购置高增长股仍需耐心等待到第四季度。快速进入的熊市的石油价格以及能源开采和服务公司仍具有吸引力,投资者不要失去逢低买进的好时机。

最近一年S&P 500指数(图源:CNBC)

最近一年纳斯达克指数(图源:CNBC)

本周市场回顾

本周五标准普尔500指数以3899.38收盘,较上周上涨1.94%。

道琼斯工业平均指数以31338.15收盘,较上周上涨0.77%。

纳斯达克综合指数以11635.31收盘,较上周上涨4.56%。

基准 10 年期美债收益率为3.082%。

VIX恐慌指数为24.64。

就业数据

美国6月份新增就业岗位超过预期,上月非农就业人数增加了37.2万人,5月份修正后为38.4万人。失业率维持在3.6%不变,仍是50年来最低水平。平均时薪环比增长0.3%,符合预期,同比增长5.1%。这表明经济活动依然强劲,劳动力市场紧张,这将迫使美联储倾向于持续大幅加息,对付过热的经济和高居不下的通胀率。

分析与展望

本周市场

标准普尔 500 指数前六个月已经下跌了约 21%,是自 1970 年以来最糟糕的上半年表现。道琼斯工业平均指数上半年下跌了15.3% ,是自 1962 年以来的最差表现。纳斯达克综合指数上半年下跌了29.5%, 是有史以来最糟糕的上半年表现。

在通胀飙升、俄乌军事冲突和美联储转向紧缩货币政策的背景下,美国股市上半年经历了残酷的抛售。但到了7月份,股市逐渐稳定上涨。标普 500 指数在前4个交易日均收高, 周五略低。纳指7月连续5个交易日收高,跑赢大盘。美国股市下周可能延续温和上涨势头,从今年上半年的低迷中得以喘息。

美国国债收益率飙升,2年期和10年期国债收益率曲线连续第4天保持倒挂状态。这表明经济衰退很可能会来临。

美联储加息

美联储本周三公布了6月14-15日的会议纪要,表示可能在7月加息50个或75个基点。这表现了美联储控制物价以抗击通胀的决心。会议纪要与投资者判断的一致,纪要发布后,美国三大股指在稳定中上升,收盘上涨。

尽管投资者普遍预计美联储将在 7 月再加息 75 个基点,但由于对全球经济放缓的担忧日益加剧,对明年最终利率的预期已大幅下降。加息 50 个基点意味着最终利率将达到 3%,而加息75 个基点则表明最终利率将达到 3.25% 或 3.5%。

联邦基金期货交易员预计基准利率将在明年3月份达到 3.44% 的峰值。今年6月会议之前的预期是到明年5月基准利率将增加到 4% 左右,目前为 1.58%。

当最终利率在 3.5% 或以上时,经济衰退的可能性约为50%。现在市场大都预计衰退可能性为35%。尽管衰退的可能性越来越大,但汉邦金融不认为衰退会很严重或持续时间很长,因为全球经济没有面临严重的失衡。

市场走向

当利率上升和美联储变得更加鹰派,股票估值将会下降,目前股市定价预示着温和衰退。当前整个市场的利润率仍然很高,但是当前出现的宏观经济逆风可能会在今年下半年将企业盈利修正转为负面。

虽然本周初投机者或者交易员逢低买进高科技股票,但是我们认为现在大量购买高科技/增长型股票为时过早。两周之后,也就是7月中下旬,美国企业将开启第二季度财报季,预计更多的公司财报将显示出更低的利润率,股价也会相应地降低。在今后6-12个月将要到来的经济衰退的环境下,标普可能会触及 3,600 点,较当前水平下跌8%左右。

股票将不再享受所谓的 TINA 交易(There is no alternative for getting a return),意思是 “别无选择” 。除非债券收益率开始下降,否则股价可能会进一步下跌,因为投资者不再拘泥于在股票和超低利率债券之间进行选择。

直到通胀显示出持续放缓的迹象,熊市才能结束。因此,在宏观经济状况出现好转迹象之前,未来三个月内投资者布局应处于“防御性”位置。

石油

过去两周油价大跌开始反映出更大的经济衰退风险,燃料需求随着经济增长的放缓而下降。由于俄乌军事冲突的影响令全球石油供应承压,油价在今年春末一直上涨。 最近几个月价格波动下跌,但仍高于年初时的约 80 美元。

能源精选行业 SPDR ETF截至 6 月上涨了 50% 以上, 但自 6 月初油价终于开始下滑以来,ETF 已下跌超过20%。

最近两周原油价格一直保持在很窄的区间内交易,每桶108-112美元。但是周二国际石油基准布伦特原油和美国标准西德克萨斯中质原油自 5 月以来首次跌破 100 美元,均录得 3 月以来最大单日跌幅。在连续两天下跌后,周四油价上涨,因为现货市场吃紧的迹象盖过了对潜在全球经济放缓的担忧。

当前油价和石油开采和服务公司股价大跌是由于很多投机者和交易员认为经济可能陷入衰退的恐慌而推动的,但其实,因为供应短缺和需求增加,油价在年底前仍会回到130美元一桶。

当西方国家继续制裁俄罗斯,或俄罗斯在冬季前采取对欧盟减少甚至断供石油和天然气,那么整体产量的减少可能会使原油价格飙升至每桶 380 美元的高位。另外,中国放宽了防疫措施促进经济活动,对石油的需求也增加了。

如果美国和加拿大明年初陷入衰退,也只是温和且暂时的,因此我们认为石油价格降到这个地步,是投资者千载难逢逢低买进的好机会。

最近一年S&P/TSX指数(图源:CNBC)

本周市场回顾

本周五S&P / TSX综合指数以19022.86收盘,较上周上涨0.86%。

本周五,伦敦布伦特8月原油期货为109.34美元/桶。

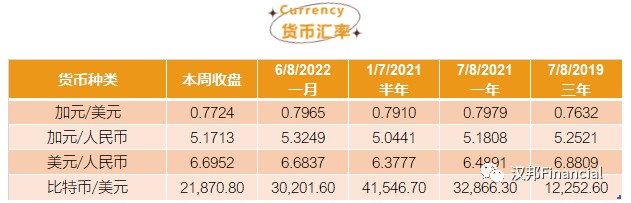

本周五1加元兑0.7724美元;1加元兑5.1713人民币。

就业数据

加拿大统计局周五公布,6月份就业岗位减少了43,200个,而经济学家预期为增加2.25万个。就业岗位的下降似乎反映了工人自愿退出劳动力市场,劳动力减少了近10万人,这是疫情之外有记录以来最大的单月降幅。劳动力萎缩使失业率降至4.9%,为1976年以来的最低水平。

平均时薪较上年同期飙升5.2%,高于5月份的3.9%。这也是自1997年以来除大流行外增长最快的记录。

分析与展望

加拿大市场今年开局良好,但最近出现低迷。由于担心能源需求将在潜在的全球衰退中受到打击,油价延续近期跌势,拖累了加拿大股市。

加息

加拿大央行表示,企业和消费者对加拿大未来几年通胀的预期正处于创纪录的水平,这将引发人们对更激进加息的押注。

今年3月份的政策利率还在0.25%,但现在市场几乎完全反映出,加拿大央行将在7月13日的会议中把政策利率(目前为1.5%)再上调75个基点,达到2.25%。路透社的一项调查显示,9 月份可能会再涨 50 个基点。预计到今年年底,利率将提高至3.5%。

经济衰退

加拿大皇家银行预测,由于顽固的通胀、更高的利率和劳动力市场的限制带来的压力,加拿大经济明年可能会经历一场“温和而短暂”的衰退。

经济学家Nathan Janzen和Claire Fan在周四的报告中写道:“从历史标准来看,这次衰退将是温和且短暂的,一旦通胀稳定到足以让央行降息,衰退就会逆转。”

截至5月份,加拿大失业率处于5.1%的历史低点,RBC预计,随着经济衰退的结束,明年失业率将升至6.6%。以历史标准衡量,这1.5个百分点的增幅将是很小的:RBC研究了过去的衰退,发现失业率在1951年至1953年期间仅上升0.6%,而在2019年至2020年期间上升了7%。

尽管衰退似乎即将来临,但RBC分析师预计,与过去的衰退相比,失业率只会温和上升,因企业已经在"历史性的劳动力短缺"中苦苦挣扎。

加元走势

据路透社预测,加元在三个月内将上涨 1.6% 至 1.28,或 78.13 美分,而上个月的预测为 1.26。然后预计将在一年内攀升至 1.25,而之前的预测为 1.23。

但是,衰退风险正在增加,广泛的避险情绪推动美元走强。随着美联储收紧政策,收益率曲线一直在变平。美国国债曲线中2 年期和 10 年期之间的收益率已经倒挂,这是过去在美国经济衰退之前出现的现象,而加拿大又约 75% 的出口产品销往美国。

富国银行驻纽约的外汇策略师 Erik Nelson 表示:“如果美国经济衰退提前发生,油价继续暴跌,加元将面临下跌的风险。”

石油是加拿大的主要出口产品之一,最近几周暴跌约 25 美元,回落至每桶 100 美元以下,加拿大与商品挂钩的股市已比 3 月份的历史高点下跌 15%。

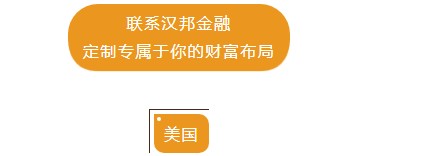

最近一年上证指数(图源:CNBC)

最近一年恒生基准指数(图源:CNBC)

本周市场回顾

本周五上证指数以3356.08收盘,较上周下跌0.93%。

沪深300指数以4428.78收盘,较上周下跌0.85%。

恒生指数以21725.78收盘,较上周下跌0.61%。

本周五,人民币兑美元汇率接近6.6952。

经济数据

6月财新中国服务业PMI(采购经理人指数)大幅回升至54.5 ,为2021年8月来最高。此前公布的6月财新中国制造业PMI回升3.6个百分点至51.7。在两大行业PMI同时回升的带动下,财新中国综合PMI上升13.1个百分点至55.3,创2021年1月以来新高,反映中国企业生产经营活动恢复增长。

统计局公布的6月服务业PMI提高7.2个百分点至54.3,6月制造业PMI录得50.2,上升0.6个百分点,综合PMI回升5.7个百分点至54.1。

分析与展望

中国正在从大流行的破坏中复苏,官方和财新PMI(采购经理人指数)均显示服务业和制造业扩张。香港从周四起放宽对外防疫限制,暂停航班熔断机制。投资者认为香港进一步重新开放将促进经济增长,以及中国能够从大流行的影响中持续复苏,因此对中国股市持乐观态度。

以高盛的 Kinger Lau 为首的策略师周五在一份报告中写道:“政策放松和重新开放仍然是中国面临的关键主题。除了传统的货币和财政措施外,中国还在其他对实体经济和资产市场产生影响的关键政策方面有所放松,特别是互联网监管、房地产市场政策和与疫情相关的限制。”

不过,下周统计局的官方报告可能会显示中国第二季度的增长放缓至 1%,但投资者可能会从容应对该数据,认为最糟糕的时期已经过去,股市将从这里开始回升。

最近一年德国DAX30指数(图源:CNBC)

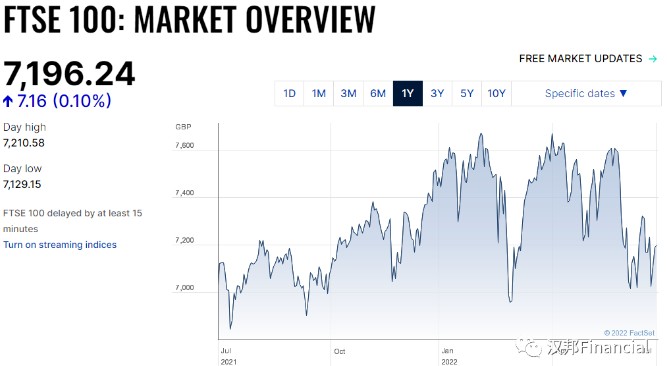

最近一年英国富时100指数(图源:Hargreaves Lansdown)

本周市场回顾

本周五,日经225指数以26517.19收盘,较上周上涨2.24%。

本周五,德国DAX 30指数以13015.23收盘,较上周上涨1.58%。

本周五,英国FTSE 100指数以7196.24收盘,较上周上涨0.38%。

分析与展望

欧洲股市周五收盘走高,泛欧STOXX 600指数收盘上涨0.5%,大部分板块走高。汽车类股收高3.2%,公用事业股收低0.6%。德国股市中,科技、工业和媒体等上涨的板块带领股指走高。英国股市中,汽车及零部件、工业运输和建筑材料板块的上涨推动股市走高。

市场信息