FX168财经报社(香港)讯 比特币站上43000美元回归牛市,翻开华尔街基金ETP产品近2个月在加密市场的交易数据,可以发现除了比特币和以太币,传统机构正在神秘地押注一个正在崛起的代币,其今年迄今涨幅已经达到逾959%。

知名公链Solana在2020年3月上线,独创PoH和DPOS共识机制,实现传统认知上区块链难以企及的超高效能。比特币TPS性能最高到7,以太坊最高到30,Solana的TPS性能则能实现夸张的65000,也因此被市场视为“以太坊杀手”。

简单而言,Solana靠着节点性能快、费用便宜的利好条件,在竞争激烈的众多区块链,为自己寻得一席之地。

但Solana在2022年FTX交易所破产倒闭事件后,币价从236美元高峰一路暴跌至10美元以下。相比2021年高达200倍的年涨幅,且被视为爆发力最强的蓝筹公链,Solana在2022年过得相当惨烈,FTX运用其节点交易的支撑点就此倒下。

在失去FTX这座“靠山“后,Solana基金会与开发者坚持生态开发。公链团队并未因此放弃发展,而是持续在熊市下深耕。2023年末,比特币迎来比特币现货ETF利好反弹,Solana也获得传统机构的青睐。今年拐点闪现,Solana为市场演绎了一场完美的“熊市建造、牛市赚钱”剧情。

今年9月,传统支付巨头Visa钦点Solana为底层支付公链,并在报告中解释称,Solana独特的技术优势包括并行处理的高吞吐量、本地化费用市场的低成本,以及大量节点和多节点客户端的高弹性,共同创造了一个可扩展的区块链平台,具有引人注目的支付价值主张,这些是Visa决定扩大稳定币结算试点范围以纳入Solana网络上交易的部分原因。”

(来源:Visa)

Solana强势回归下,今年迄今币价冲高逾959%。

(来源:CoinMarketCap)

由于公链行情暴涨,旗下多个头部项目再次获得瞩目,包括近期火热的DePIN赛道。

延伸阅读:重演1992年“马云互联网”创业史!“这赛道”迎来2400%暴涨行情 DePIN将变革中美商业市场?

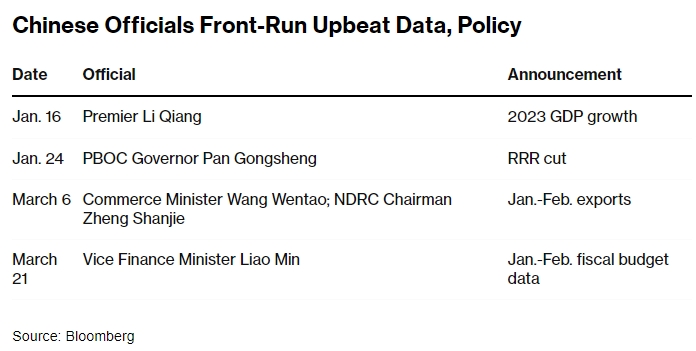

翻开CoinShares和彭博社统整数据,在近2个月华尔街基金ETP产品的加密市场交易中,可以发现传统市场似乎提前展开了布局,也在这场大涨行情中“嗅”到了获利:

截至10月20日,Solana流入1550万美元;

截至10月27日,Solana流入2390万美元;

截至11月3日,Solana流入1080万美元;

截至11月10日,Solana流入1240万美元;

截至12月1日,Solana流入430万美元;

截至12月8日,Solana流入310万美元;

截至12月16日,Solana流入1060万美元;

截至12月23日,Solana流入600万美元。

(来源:CoinShares)

值得关注的是,在近期华尔街基金的投资币种排名中,Solana流入的资金多次超越以太坊,意味着传统机构也间接认可了“以太坊杀手”的名号。

在超过959%的暴涨行情后,Solana在2024年是否还值得入场布局?

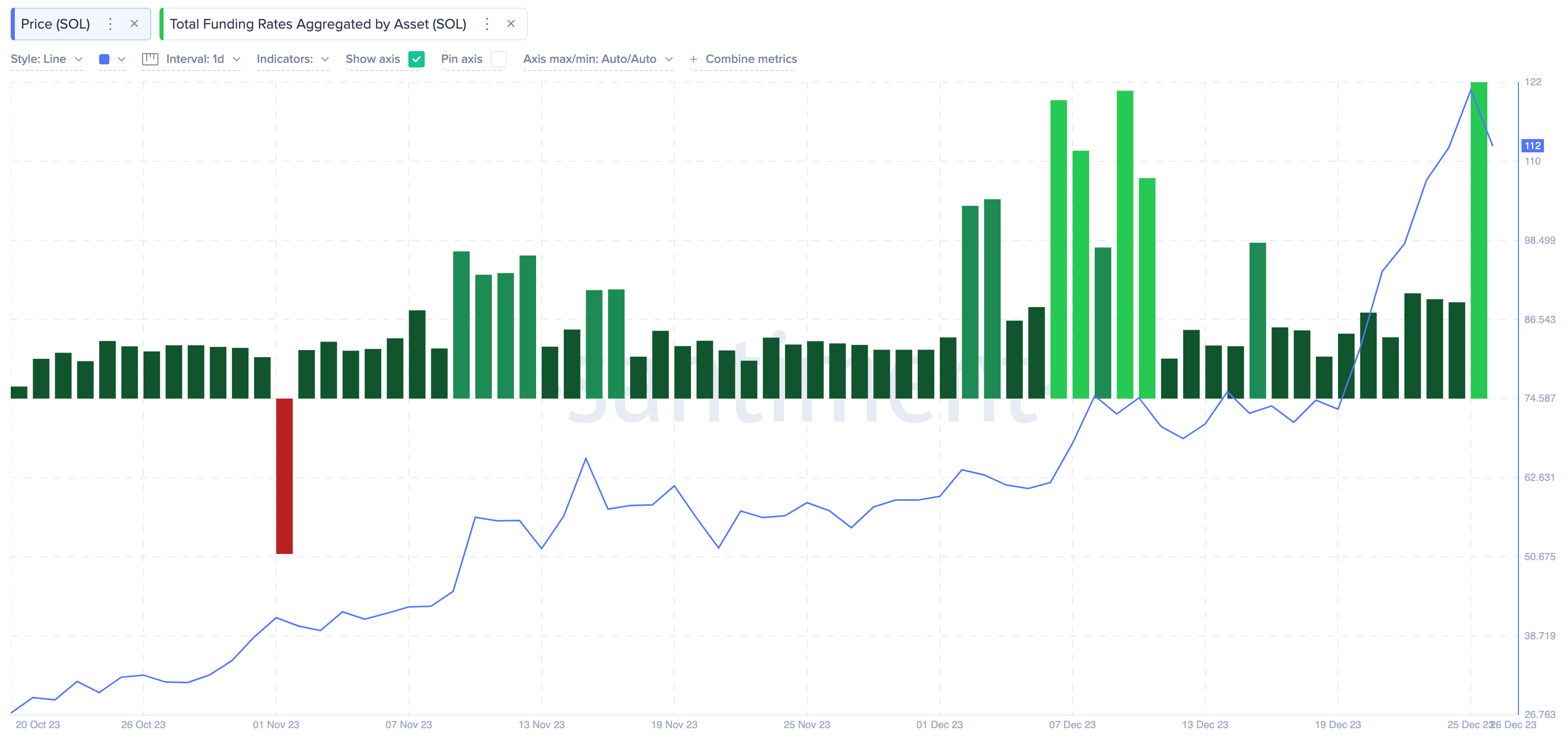

FXEmpire分析师Ibrahim Ajibade表示,Solana在圣诞节当天的价格表现惊人,超越另一个知名公链雪崩(Avalanche)代币AVAX,成为14天时间范围内前20名加密货币市场排名中表现最好的巨型山寨币。在此之前,SOL的市值已分别超过币安币(BNB)和瑞波币(XRP)。

毫不奇怪,尽管较圣诞节高点回落13%,但投机交易者仍继续加倍看涨立场。SOL多头并没有认输,而是重新集结,捍卫110美元的支撑位,也就是近90天高峰。Santiment图表表明,SOL资金费率于12月26日触及0.06%的90天高点。

(来源:Santiment)

资金费率是一种衍生品交易指标,显示与持有永续期货合约头寸相关的成本。

简而言之,资产融资利率正值的上升意味着多头头寸持有者定期向空头付款,以保持其看涨合约的开放。

在价格持续回调的情况下,Solana融资利率上升表明衍生品市场的主导预期是SOL现货价格再次看涨。此外,融资利率上升是投机交易者杠杆率较高的主要指标,因此他们愿意支付高额费用来防止清算。

实际上,高杠杆投机交易者会被激励快速购买现货以捍卫其SOL衍生品头寸。如果这种情况发生,可能会刺激短期市场需求,并使Solana价格上涨至150美元区间。