FX168财经报社(香港)讯 继硅谷银行、Signature Bank倒闭后,加密企业合作的道富银行再次爆雷,第一季财报不如预期后,大量存款恐慌外逃造成股价崩跌。币圈现在有大量美元储备转移至纽约梅隆银行,该行首席执行官Robin Vince周三(4月18日)紧急声明,他们并不是一家加密货币银行,没有效仿其他加密商业模式产生大量现金的计划。

管理着3.6万亿美元资产的美国道富银行(State Street Bank)公布2023年第一季财报,结果不如市场预期。虽然在利率走高带动下,道富银行首季净利息收入年增50%,但全季获利仍年跌9%至5.49亿美元,每股获利1.52美元,低于市场预估的1.64美元。即使营收年增0.6%至31亿美元,仍然低于预估31.3亿美元。

其中,最受市场关注的是向客户收取服务费收入年跌9%,主要受到业界金融服务与管理等平均费率下降、外汇交易服务费下跌,以及金融行情走弱等其他挑战所拖累。最让人恐慌的是,道富银行旗下投资部门所管理的资产规模,首季大减10%至3.6万亿美元,反映出市场行情低迷和资金净流出的问题恶化。

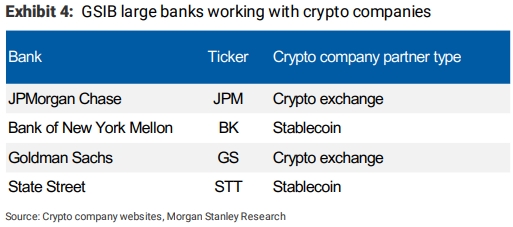

根据摩根士丹利四月发布的“Who is Still Banking Crypto Companies?”报告,道富银行也是美国4家有与加密产业合作的系统重要性金融机构(GSIB)之一。

(来源:Morgan Stanley Research)

币圈对此特别重视,因为从摩根士丹利的研究报告中可以看到,除了倒闭的Silvergate、硅谷银行和Signature Bank是加密行业友好的银行外,道富银行被列入和加密企业紧密合作的重要银行。

道富首席执行官兼董事长Ron O'Hanley表示:“金融业正在向数字经济转型,我们认为数字资产是未来五年影响我们产业的重要动力之一。数字资产正在迅速整合到现有的金融服务框架中,更重要的是我们必须拥有适当的工具,为我们的客户提供满足其传统投资需求和日益增长的数字需求的解决方案。”

道富银行进军数字资产,似乎不是短时间内的决策,从道富银行过去的业务中能看出某些端倪。该公司于2021年4月被Iconic Funds聘为在德意志交易所(Deutsche Boerse Xetra)上市交易的比特币ETP经纪商后,再向基于区块链的金融科技和监管科技公司Securrency注资3000万美元。

2022年3月,宣布与英国加密托管公司Copper合作推出全新加密托管业务该业务将由旗下State Street Digital 负责。根据道富银行公告称,State Street Digital将在获得监管和其他批准的情况下推出机构级数字托管产品,客户可以在该产品中储存和结算他们的数字资产。不过道富银行强调,其加密托管产品需获得监管部门的批准。

但时隔一年,美国道富银行却终止与Copper的合作关系。两家公司将继续在各自的产品开发方式中建立其数字战略,道富银行将继续致力于针对Token化证券和原生Token的多方面解决方案。

币圈大量美元储备转移

纽约梅隆银行(BNY Mellon)是稳定币发行商Circle的主要银行,尤其在硅谷银行等相继倒闭后,Circle已将大部分的美元储备转移。现金储备部分,Circle在3月为了降低银行业爆雷风险,已经向纽约梅隆银行存入54 亿美元,并强调它是世界上最大最稳定的金融机构之一。

Circle的储备是由纽约梅隆银行保管,流动性与资产管理是由贝莱德管理。可以透过贝莱德公开资讯查询国库券的CUSIP号码。

根据The Block消息,纽约梅隆银行聘请Zodia Custody前首席执行官Maxime de Guillebon担任数字资产产品负责人,在加入Zodia Custody前,他在渣打银行和花旗银行等传统金融机构工作长达17年。此外,纽约梅隆银行还聘请之前在BlockFi担任公关和传播团队经理的Rachel Willis作为数字资产的参谋长。

纽约梅隆银行在2022年10月获得纽约金融监管机构的批准,开始接收特定客户的比特币和以太币存款,将这家拥有超过46万亿美元托管资产的银行,正式带入到加密领域。

当被问到是否是吸引加密货币存款的地方时,纽约梅隆银行首席执行官Robin Vince表示不赞同。他解释说:“之前有些公司将加密作为其商业模式并透过该业务产生了大量现金,但纽约梅隆银行并没有效仿的计划。”

“我们有各式各样的客户,我们有一些客户接触数字资产,但这并不是我们积极发展的商业战略。”

但Vince强调:“忽视数字资产空间的是50年前的保管人,坚持使用纸张而不采用计算机,而那不会是纽约梅隆银行。”