3张统计数据图分析:比特币真的已取代黄金成为价值存储资产?

2024/03/07 10:25来源:第三方供稿

FX168财经报社(香港)讯 周四(3月7日),比特币在66000美元水平寻求新一轮弹升,今年迄今累积涨幅超过55%。科技股与加密资产大幅上涨,这种惊人表现引发了当前的争论,比特币能否取代黄金作为价值存储资产。

宏观经济分析师、Himora Finance董事总经理Slimane Himora表示,首先,市场需要先了解比特币近期上涨的原因。当前股票和加密资产市场的上涨可以追溯到2023年10-11月。

“当时,我们已经看到金融状况有所放松,”他解释。

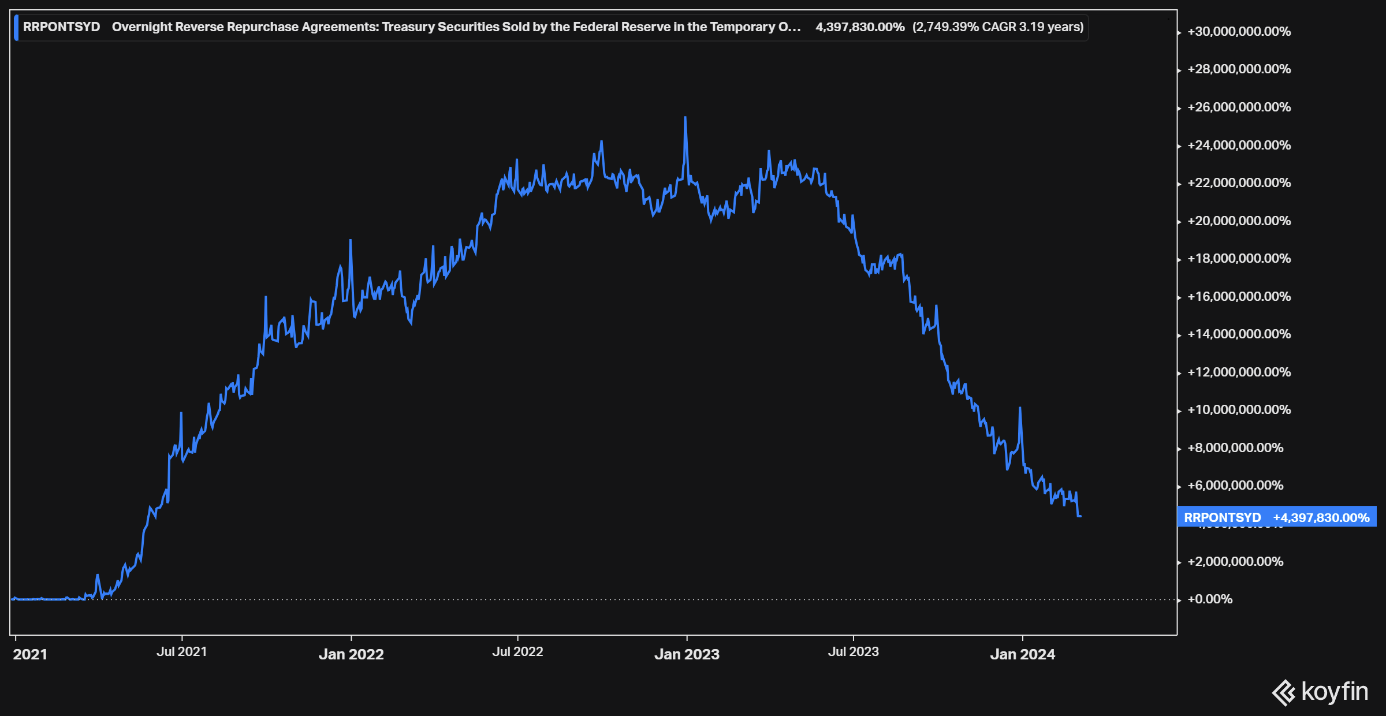

他续称,至关重要的是要了解,美联储正在通过重新利用2020-21年创造的过剩流动性购买新债券来实施事实上的新量化宽松计划。这种类型的公开市场操作,是美联储实施货币政策工具箱的一部分。

更重要的是,这一指标具有通胀性,正如市场在过去几十年以及最近2021年所看到的那样。 在对抗通胀的斗争远未结束之际,美联储似乎再次火上浇油,这可能会刺激投资者对黄金等避险资产的兴趣。

(来源:GoldBroker)

“正如我们自2023年11月以来一直在观察的那样,除了美元小幅下跌之外,金融状况的宽松和美联储净流动性的增加也是很大程度上解释这一走势的因素,”他提到。

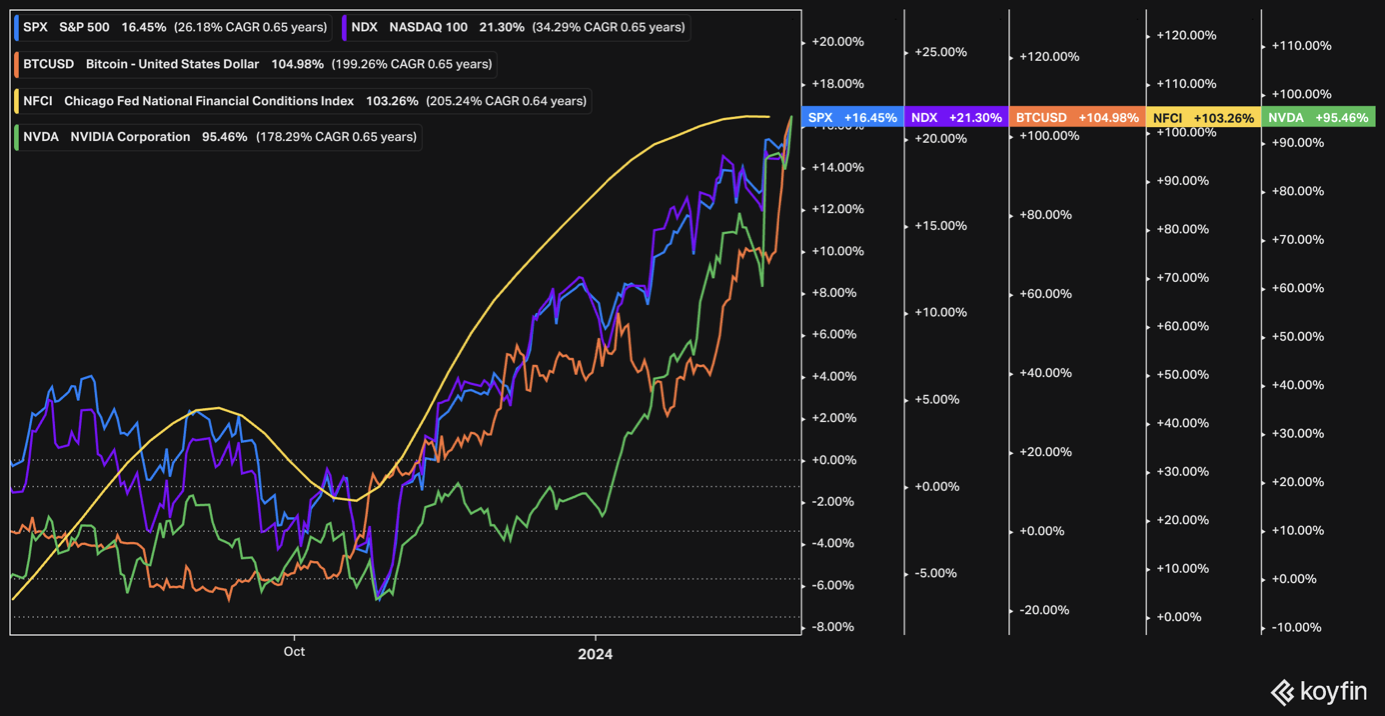

回到财务状况,它们提供了对市场健康状况、信贷、经济和金融稳定性的洞察。

美国金融压力指数(NFCI)是芝加哥联邦储备银行根据金融系统中105个关于风险、信用和杠杆的指标的加权平均值计算出来的金融压力指数。这些组成部分是用于评估财务状况和市场整体健康状况的关键指标。

(来源:GoldBroker)

法国巴黎银行表示,只要利率下降100个基点,这些金融状况就会明显缓解。

Slimane强调,到目前为止,在没有相反证据的情况下,比特币不能被视为严格意义上的价值存储资产,这与自古以来就发挥着这一功能的黄金不同。相反,它是一种风险资产。

比特币目前与标准普尔500指数、纳斯达克100指数、英伟达等具有很强的正相关性。“他们有什么共同点?都是相互关联的风险资产,并且依赖于市场流动性,”他分析称。

“正如我们所看到的,比特币紧随纳斯达克指数。到目前为止,这并没有赋予比特币价值存储的地位。相反,正如我们在2022年因利率上升而导致科技股崩盘时所看到的那样,下跌趋势非常显着且非常迅速。”

“比特币遵循同样的模式,并没有与股市指数脱钩。相比之下,在2022年11月至2023年8月期间,市场必须吸收美联储加息,黄金的表现为 4%,而比特币则下跌了-54%。”

(来源:GoldBroker)

“我对价值储存的期望是它能保持稳定性,尤其是在股市最复杂的阶段,例如经济衰退或熊市。对于黄金来说,这种情况很常见,对于比特币来说,情况则稍微少一些。”

Slimane总结时说,比特币是一种非常年轻的资产,从2008年“比特币之父”中本聪(Satoshi Nakamoto)发布白皮书距今,比特币仅有16年的历史。因此,该资产的波动性今天仍然很高。

尽管表现优于黄金,但比特币并不是一种价值存储手段,并且证实了其作为风险资产的地位。只要市场一切顺利,比特币的表现就会更好。但当指数修正且出现衰退风险时,情况可能会很快发生变化,令许多散户投资者感到意外。

更重要的是,金价最近收于历史高点附近,并准备开启新的上升趋势周期,尽管市场看到黄金挂钩ETF的资金流入有所下降。

如今,一些投资者已经放弃黄金而青睐比特币。

Slimane强调:“这一选择似乎主要是出于投机等原因,但再次表明黄金仍然是一种长期的价值储存手段。”

他提醒市场不要忘记可能在未来几个月甚至几年内引发新黄金超级周期的潜在催化剂:

1. 政府债务处于前所未有的水平,债务利息目前总计达1万亿美元;

2. GOLD/SP500比率目前处于历史最低水平;

3. 持续存在的通货膨胀问题;

4. 各国央行继续在储备中积累实物黄金;

5. 潜在危险的投机市场环境。

Slimane最后说道:“简而言之,尽管近年来表现出色,但将比特币视为价值储存手段还为时过早。因此,比特币持有者应谨慎考虑投资黄金,以在当前背景下发挥这种避险作用。黄色金属是一种有形资产,可以让您比加密货币更稳定地保护买你的财富。”

“统计数据不言而喻,数千年来,黄金的价值已经牢固确立。”

“然而,与其系统地将这两种资产相互竞争,不如将它们视为整体投资策略的互补部分会更有利。通过将黄金和比特币纳入多元化投资组合,投资者将能够从其独特的特征中受益,同时减轻与单一投资类型相关的一些风险。”