FX168财经报社(香港)讯 美元稳定币USDT发行商Tether日前在最新的文章中,直接点名批评《华尔街日报》与CoinDesk,强调他们是虚伪的,且“在信息的车轮下沉睡”。文章中强调,这两家媒体总是在币价一跌15%的时候,就无端威胁稳定币将崩溃。

Tether在文章开头就直接表明重点,由于许多引人注目的爆破、欺诈和骗局,加密行业长期以来一直是怀疑论者的热门目标。不幸的是,加密货币中不良行为者的历史比我们希望的要长得多。尽管怀疑论者和批评者高度关注该行业,但令人惊讶的是,有多少实际的不良行为者、欺诈和不可持续的投资计划完全在他们的视线范围内。多年来,Tether一直是许多怀疑论者、记者甚至主流媒体的热门目标。

合理问题是有多少Tether批评者警告过FTX、Alameda、BlockFi、Genesis、Celsius、3AC或Terra,仅举几例?当然,专注于根除不良行为者和保护投资者的个人和实体至少也会用他们花在梳理Tether运营的每个细节上的同样精力来调查这些实体?

令人失望的是,答案是“否”。

批评家和媒体机构多年来一直批评、调查和警告Tether所谓的“永远迫在眉睫”的失败,但他们完全睡着了,因为不负责任的杠杆作用、公然的欺诈、和监管套利。这会增加他们的可信度吗?这是否证明了他们对加密市场的了解?

他们怎么能在每次加密资产价格下跌超过15%时就呼吁Tether即将崩溃,并且完全错过了几乎摧毁了每个贷方并摧毁了数十亿美元财富的结构性失误?不幸的是,大多数媒体似乎都没有反省、道歉和自我纠正,而是加倍努力。

“银行运行”

一种重复的说法是FTX只是银行挤兑的受害者。当银行或其他金融机构的大量客户出于对银行偿付能力的担忧而同时提取存款时,就会发生银行挤兑。每个组织都有责任妥善管理自己的资产和负债,以满足自己的付款时间表,这与任何家庭没有什么不同。

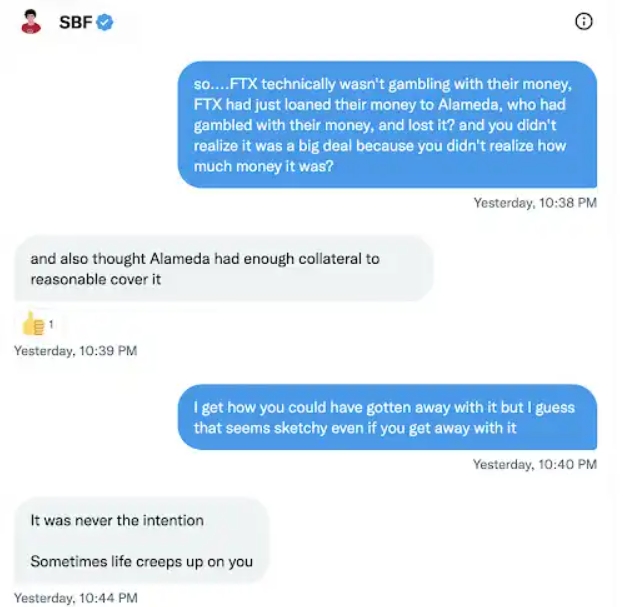

(来源:Twitter)

将FTX称为银行挤兑要么是无知的高度,要么是媒体机构的政治掩护,他们在过去两年中一直在撰写Sam Bankman-Fried的传记,如果他们承认这个现实,他们的脸上会蒙上大量的鸡蛋的情况。Tether强调:“让我们明确一点,您不能将FTX描述为银行挤兑的主要原因有两个。”

1. 加密货币交易所应该保护客户的存款,同时允许他们投资,而不是将客户资产借给关联方,例如有共同股东的公司,并用客户的钱进行投机。

2. FTX不仅借出客户存款,也无法及时收回贷款。它利用它们进行了一系列风险越来越大的赌注并遭受了损失。钱可能会丢失,但时间会证明一切。这就是引起客户担忧的原因。

一些人和媒体给出的理由是我们没有所有的信息。这当然是正确的。需要更多信息才能了解详细信息。然而,这两个基本点在SBF接受Vox采访时或多或少已经说过,因此很难理解为什么“需要更多信息”。

(来源:Tether)

说正确的话,看正确的方式

这一切是怎么发生的?FTX是如何在运营如此大的结构性故障的同时获得如此多的讨好报道的?很大一部分原因是SBF知道如何玩游戏。他精心打造一个“说正确话”的角色,而且还“看对了路”。

更重要的是,这个具体案例清楚地说明了部分主流媒体如何出于政治原因或巨额支票,或捐赠,他们更喜欢这样称呼,准备换个角度看。对于他们来说,这不是发送消息;而是发送消息。这是关于钱的。

事实证明,即使在SBF明确表示他正在为媒体精心塑造自己的形象之后,同一家媒体仍然毫不羞愧地支持他,希望有关这些捐赠的信息将作为破产程序披露的信息的一部分公开。

Genesis是整个FTX惨败的推动者,他们以毫无价值的抵押品为抵押借出FTX现金,最终导致整个行业和FTX客户的灾难,他们还通过促进交易和以毫无价值的UST为抵押借贷,从而使Terra爆炸抵押品。

出于政治或金钱原因,媒体被用来对抗竞争对手并不奇怪,但如果媒体控制开始被用来掩盖潜在的妥协行为,那简直就是超现实和肮脏的。

关于下定决心

不可能知道为什么这些组织中有这么多受到媒体和怀疑论者的零审查,以及为什么Tether继续受到如此多的审查,尽管在Tether的网站上发布了近两年的综合储备报告和独立保证证明。

然而,这可能至少部分是由于提前下定决心的危险。这意味着这些政党已经确定了他们认为是真实的。在这种世界观中,Tether是“真正的风险”已成定局,因此,就像SBF对其行为的道德辩护一样,尽管事实如此,但目的证明了手段是正确的。

当你傲慢地认为你已经“知道”答案时,对新信息保持开放或质疑一个人的假设是没有意义的。就像一匹带眼罩的马,您只能看到放在您面前的东西,其他一切FTX等都在您的视野或视野之外。

毕竟,“人人都知道”Tether是“粗略的”,同时“人人都知道”FTX是一项支持最重要政治事业的高利润业务。

看来“大家”都错了!

波动性和稳定性

在高波动时期,投资者经常担心事情会破裂,考虑到今年有多少以前认为稳定的公司倒闭,这是可以理解的。

由于投资主要是短期的,因此Tether的储备金仍然处于有利地位,可以度过传统金融市场的这一动荡时期。Tether的储备以压倒性优势保持其价值和流动性,不受金融市场或加密/数字资产价格下降的影响。

最近《华尔街日报》发表一篇文章,质疑Tether的担保贷款,并暗示它们可能对Tether的可赎回性构成风险。这篇文章对Tether和USDT有很多误解,其中最明显的是声称由于Tether的美元担保贷款以美元计价,因此Tether面临美元价值下跌的风险。

这完全偏离了目标,并将美元本身误认为是支撑它的抵押品。Tether的担保贷款极度超额抵押,甚至在需要时由Tether的额外股本提供支持。

股票现在正在快速增长,因此Tether总储备的82.45%是美国国债和其他现金等价物,其收益率处于多年高位。在高水平的流动性超额抵押之间,以及在Celsius失败的情况下公开证明的、为利率上升环境提供的不断增长的股本缓冲,以及Tether精确和彻底的风险管理,很难想象出现担保贷款的情况Tether赎回USDT代币的能力存在风险。

虽然包括一些上市公司在内的许多公司都基于小指咒语加入了贷款计划,但Tether一直在教育市场,甚至是华尔街的风险管理守卫。

此外,《华尔街日报》忽略一点,即在担保贷款中,美元代币价格下跌并不重要,因为这些下跌仅反映交换价值,而不反映基础抵押品的赎回价值。与几乎所有事物一样,抵押品是真正重要的资产。不是USDT在某一天的交易价格。

Tether的安全借贷计划如何运作?

这有点像私人银行对客户所做的事情,我们用这个类比,让这个简单的概念更容易理解,每个人都可以直接打电话给自己的银行家提问,而不是发表文章或推文。 当私人银行客户需要一些短期流动性并且他有一个他不想出售的重要投资组合时,客户要求将其投资组合用于短期流动性抵押。银行根据工具的流动性、币种、工具的类型、发行人和其他因素来确定可归于质押抵押品的价值,也就是所谓的借贷价值。如果质押抵押品的价格下跌,银行会联系其客户并要求客户偿还短期贷款或提供额外的合格流动抵押品。这被称为追加保证金通知。

如果客户不满足银行的要求,银行会立即通过在市场上出售抵押品来行使抵押品,并收取客户欠银行的现金以偿还贷款。该银行并没有像《华尔街日报》所相信的那样,将客户贷款出售给另一家金融机构或一家加密货币公司。

Tether的贷款计划以类似的方式运作,但由于Tether像往常一样专业地完成了自己的功课,它以其他金融机构为基准,与知名银行相比具有更保守的贷款价值和对追加保证金的严格要求。更重要的是,Tether总是需要流动性极强的资产进行广泛的超额抵押。 虽然通常允许银行以部分准备金的形式结束,但Tether并非如此。Tether抵押品的大小和质量确保Tether支持在任何时候都保持在100%以上Tether借贷政策非常保守,追加保证金非常有效,正如Celsius的案例所证明的那样。如果不是这样,正如文章中提到的那样,Celsius将无法恢复任何东西。

这篇文章没有承认它并对其表示赞赏,而是以歧视的方式呈现它,再次提到在Tether报告中披露抵押品的必要性。Tether并不知道受监管的银行披露了它。我们还想强调,正如已经向记者提到的那样,Tether不会从陷入财务困难的公司购买任何不良贷款,而是在控制抵押品/质押的同时向符合条件的客户提供超额抵押贷款。

Tether的客户利用Tether代币提供的独特实用性,它是迄今为止世界上最被接受和声誉最高的稳定币。Tether正在专业地管理其储备,因为它致力于保证任何客户的赎回与透明度页面中报告的相同流动储备,在CRR报告中,一家排名前5的审计公司发布了一份独立证明,该报告也在网站。

Tether是有利可图的,即使在关键情况下也将保持偿付能力。Tether不是在赌客户的钱,而是一直准确地管理其准备金,并且不采用部分准备金。

Tether已经厌倦向撰写“文章”的“精明记者”解释基本的金融行业产品和资产负债管理是如何运作的。